Borcu olanlar dikkat! TÜKONFED den “borç kapatma kredisi” uyarısı Sözcü Gazetesi

Ankara24.com, Sozcu kaynağından alınan bilgilere dayanarak haber veriyor.

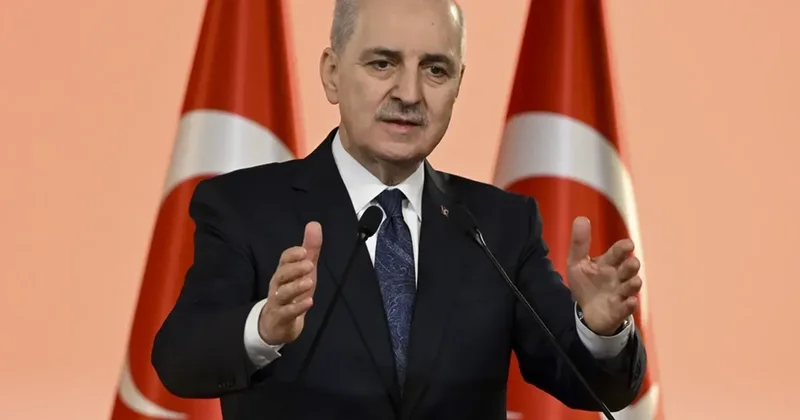

Yüksek enflasyon ve sabit gelirli vatandaşın sığındığı kredi kartları, ihtiyaç kredisi borçlarını kapatmak için tek bir yerden kullanılan krediye borç kapatma kredisi deniyor. Peki yeni bir kredi faizine girip borç kapatmak mantıklı mı? Kimler borç kapatma kredisi kullanabilir? TÜKONFED (Tüketici Konfederasyonu) Bankacılık Komisyonu Başkanı Hüseyin Ölmez, tgrthaber.com'da yer alan habere göre borç kapatma kredisinin, mevcut borçları tek çatı altında toplamak için kullanıldığını ancak bazı durumlarda tüketiciyi daha zor durumda bırakabiliyor. Pekihangi durumlarda yapılandırma daha mantıklı. İşte detaylar...

KİMLER BORÇ KAPATMA KREDİSİ KULLANABİLİR?Borç kapatma kredisinin, kişinin mevcut borçlarını (örneğin kredi kartı borçları, ihtiyaç kredileri veya başka bankalardaki krediler) tek bir çatı altında bankaya/borç verende toplamak için kullandığı bir kredi türü olduğunu ifade eden Ölmez, ülkemizde, Tüketici finansmanındaki aşırı genişleme ve ödeme sıkıntıları nedeniyle, borcu faiz vererek yeni bir borçla kapatma yöntemi olarak uygulandığının altını çizdi.

Ölmez bu krediyi "Genellikle, Findeks notu orta düzey 700 puandan başlayan, düzenli bir geliri olan, geliri ile kredi taksitleri arasında finansal tüketiciler kullanabilir. Bu grubun genellikle Findeks puanları, mevcut kredileri ve o kredilerde zaman zaman yaşanan ödeme sıkıntısı nedeni ile orta düzey olarak değerlendirilen 1500 puana kadar çıkar. Uygulamada dikkat çeken bir husus; pek çok finansal tüketici talep etmesine karşın; Bankalar yukarıda vurguladığım, kriterlere sahip, finansal tüketicilere, "borç kapatma kredisini" kendisi teklif etmektedir" diyerek kapsam dahilindeki kişiler hakkında bilgi verdi.

BORÇ KAPATMA KREDİSİ YÜKSEK FAİZ ORTAMINDA MANTIKLI MI?Artan faiz ortamında borç kapatma kredisinin mantıklı olmadığını ancak, takibe uğramamak, icra işlemleri ile muhatap olmamak için pek çok finansal tüketicinin, kredi maliyetlerini düşünmeden, borç kapatma kredisi kullanmaya çalıştığını belirten Ölmez, "Faizlerin artması durumda, kapatılan kredi borcunun içinde de bir miktar faiz olduğundan, finansal tüketici faize faiz ödemek zorunda kalmakta, ayrıca, kredi tahsis ücreti yaşam sigortası gibi ek masraflar da ödemektedir. Finansal Tüketicilere önerim, zorunluluk olmadığı müddetçe borcu, artan faizli ve masraflı bir borç anlamında olan borç kapatma kredisi kullanmamalarıdır" dedi.

YAPILANDIRMA MI YOKSA KAPATMA KREDİSİ Mİ MANTIKLI?Enflasyon oranı yüksekken bu soruya genel bir cevabın verilemeyeceğini ifade eden Ölmez, cevabın finansal tüketicinin bireysel finansal kapasitesine ve harcama alışkanlıklarına göre değiştiğini diğer önemli etkenin ise kapatma kredisi kullanma veya yapılandırmada uygulanacak faiz oranları ve bankaların alacağı ilave masraflar olduğunu söyledi.

Ölmez, "Tüm finansal tüketiciler hatta sanayi ve ticari kredilerde; enflasyon ortamında, paranın değeri hızla düştüğü için borcu uzun vadeye yaymak reel anlamda daha ucuz hale gelebilir" dedi ancak bunun faiz oranlarına ve kişinin durumuna göre değişiklik gösterebileceğinin altını çizdi.

Ölmez, "Konuyu finansal tüketici açısından değerlendirirsek, gerek borç kapatma kredisi kullanmada, gerekse yapılandırmaya gitme işlemlerinde, uzun vadeye yayılan borç nedeniyle ödemeleri de az olacağından, eline kalan parayı, ihtiyaçları dışında gereksiz tüketimde kullanırsa her ikisi de aleyhine olur. Elinde eğer para kalıyorsa, bu parayı mevcut ve faizli borcu ödemek için kullanırsa, kendisi için gerçekten yararlı olur. Örneğin kredi kartı borcunu asgari ödeme yerine, tamamını ödeme gibi. Genelde, faiz enflasyonun üzerinde ise kapatma kredisi yerine yapılandırma kredisi kullanılmalıdır" dedi.

Yapılandırmalarda, finansal tüketicilerin sevmediği diğer bir hususun altını çizen Ölmez, "Yapılandırma yapıldığında Banka Kredi Risk Merkezi'ne durumu bildirir ve finansal tüketicin başka kredi kullanma olanağını engeller. Yaşadığımız ortamda, bu aslında finansal tüketicinin geleceği için lehinedir. Çünkü, en azından belli dönem için ödemek zorunda olacağı yeni bir borcu olmaz" diyerek sistem hakkında önemli bir bilgi paylaştı.

YAPILANDIRMA HANGİ DURUMLARDA MANTIKLI?Özetle; eğer enflasyon düşük, faiz yüksek ise tüketici imkanı varsa krediyi kapatabileceğini, yoksa yapılandırmayı tercih etmesi gerektiğini; enflasyon yüksek, faiz düşük ise yapılandırmayı tercih edebileceğini belirtti.

KREDİ SKORU BORÇ KAPATMA KREDİSİ ALMAK İSTEYENLERE GÖRE DEĞİŞİYORBankaların borç kapatma kredisini, hatta yapılandırmayı 2 unsura bakarak değerlendirip kabul veya ret ettiklerini belirten Ölmez;

"Findeks Notu (Kredi Skoru) : Toplam 1900 puan üzerinden hesaplanan kredi notuna göre, iyi veya çok not olan 1500 – 1700 arasında notu olanların genellikle yapılanmaya, borç kapatma kredisine hatta krediye ihtiyacı olmaz. Bankalar bu durumda (700 -1099 ) Orta Riskli ve (1100 -1499) Az riskli finansal Tüketicileri tercih ederler.

Aylık kanıtlanabilir gelire oranla kredi taksit miktarına bakar; Örneğin, 23.000 TL aylık kanıtlanabilir geliri olanın aylık taksiti 17.500 olursa bu kredi ödenmemeye mahkumdur" dedi.

Bu konuda, her bankanın kendine göre kriterleri olduğunu hatırlatan Ölmez, "Genellikle, vadesine bağlı olarak, aylık net gelirin 4 mislinden fazla (Tüm Bankalar toplamı) kredi vermezler ve aylık taksitin net gelirin % 30'na denk gelecek kredi vermeyi tercih ederler. Aksi hem finansal tüketici hem de Bankalar için mali ve cezai sorumluk gerektirebilir" diyerek tüketicileri uyardı.

TÜKETİCİLER BORÇ KAPATMA KREDİLERİNİ NASIL KULLANMALI?Çaresizlikten, ödeme zorluğundan borç kapatma kredisine başvurmanın mevcut borçlarını ödeyemeyenlerin, borcu yeni faizli borçla ertelemesi olduğunu ifade eden Ölmez, burada finansal tüketicinin ilgilendiği tek kriter yeni krediye ulaşma olanağı olduğunu ve genellikle borcun büyüyerek ertelendiğini söyledi.

Diğer durumda ise mevcut kredisini ödemekte zorlanmaya başlayanlar; borcu faizle öteleyerek, uzun vade düşük taksitle rahat etmeye çalışıyorlar.

Ölmez, her iki grubun da; aşağıdaki hususlara dikkat etmesi gerektiğini önerdi:

"Mevcut borcunun faiz oranını bilmeli,

Yeni borcun akdi faiz ( Krediye uygulanacak olan aylık faiz) ve Efektif Faiz ( Kredinin masraf, sigorta primi ve diğer masrafları toplamı) oranını bilmeli ona göre karar vermeli.

Bu hususu somut bir örnekle açıklayalım:

20.000 TL aylığı % 4,2 oranından kredi kullanan finansal tüketiciye, Aylık %1,99 akdi faizle 20.000 TL kredi önerilmiştir.

İşlem yapıldığında; 5.369,25 TL Sigorta primi ve 200 TL Kredi tahsis ücreti tahsil ederek; 20.000 – 5.369,25 – 200 = 14.430,75 TL borcu kapatılmıştır.

Bu durumda kapanan borç 14.430,75 TL nı aslında kullanılan kredidir ve bu kredinin taksitleri 20.000 TL sı üzerinden hesaplanıp ödenecektir. Burada Efektif Faiz oranı, peşin ödenen masraf ve sigorta nedeni ile, (5.570 / 20.000 =) 2,79 + 1,99 = % 4,78 e gelmektedir.

Özetle, % 1,99 olarak alınan kredinin maliyeti %4,78 e gelmektedir. Burada, vade uzayacak, taksitler artacağı için, enflasyon ortamı da dikkate alınırsa tüketici, mevcut ekonomik durumuna göre tercih edebilir" dedi.

Ölmez her iki grupta da kişinin finansal analizini, bankadan önce yapması gerektiğini, aylık geliri ile ödeyemeyeceği yeni borcun altına girmemesi gerektiğini, son dönemde yaşanan, konkordato – iflas süreçlerinin önemli nedenlerinden birinin kişinin kendi finansal analizini yapmadan kullandığı krediler nedenli olduğunu vurguladı ve tüm tüketicileri uyardı.

Bu konudaki diğer haberler:

Bu konudaki diğer haberler: Görüntülenme:86

Görüntülenme:86 Bu haber kaynaktan arşivlenmiştir 11 Kasım 2025 13:55 kaynağından arşivlendi

Bu haber kaynaktan arşivlenmiştir 11 Kasım 2025 13:55 kaynağından arşivlendi

Giriş yap

Giriş yap

Haberler

Haberler Türkiye'de Hava durumu

Türkiye'de Hava durumu Türkiye'de Manyetik fırtınalar

Türkiye'de Manyetik fırtınalar Türkiye'de Namaz vakti

Türkiye'de Namaz vakti Türkiye'de Değerli metaller

Türkiye'de Değerli metaller Türkiye'de Döviz çevirici

Türkiye'de Döviz çevirici Türkiye'de Kredi hesaplayıcı

Türkiye'de Kredi hesaplayıcı Türkiye'de Kripto para

Türkiye'de Kripto para Türkiye'de Burçlar

Türkiye'de Burçlar Türkiye'de Soru - Cevap

Türkiye'de Soru - Cevap İnternet hızını test et

İnternet hızını test et Türkiye Radyosu

Türkiye Radyosu Türkiye televizyonu

Türkiye televizyonu Hakkımızda

Hakkımızda

En çok okunanlar

En çok okunanlar